公司成长性分析应该从哪些方面进行

2020/12/10 10:55:31

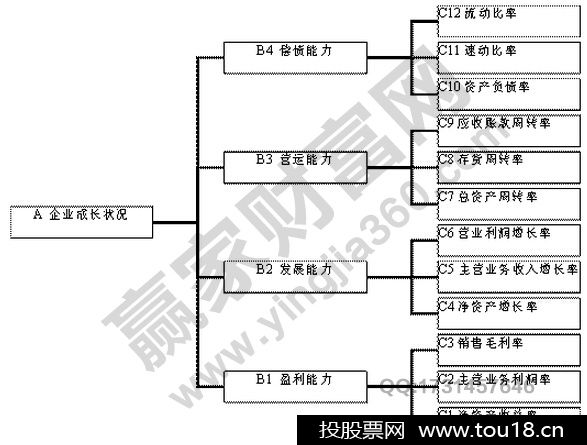

公司分析中,公司成长性分析的目的在于观察企业在一定时期内的经营能力发展状况。公司成长性分析应该从哪些方面进行,成长性比率是衡量一个公司发展速度的重要指标,也是比率分析法当中经常使用的重要比率,这些指标主要是有以下几种。

(1)主营业务收入增长率

即本期的主营业务收入减去上期的主营业务收入之差再除以上期主营业务收入的比值。通常具备有成长性的公司多数都是主营业务突出的公司。主营业务收入增长率比较高,表明公司产品的市场需求比较大,业务扩张能力强。如果一家公司能购连续几年保持在30%以上的增长率,基本上就是可以认为这家公司具备成长性。

(2)总资产增长率

即是期末总资产减去期初总资产之差来除以期初总资产的比值。公司所拥有的资产即是公司赖以生存与发展的物质基础,处于在扩张时期公司的基本表现就是其规模的扩大。

这种扩大的原因一般时来自于两方面:一即是所有者权益的增加,二基是公司负债规模的扩大。对于前者,如果是由于公司发行股票而导致所有者权益大幅增加,对于投资者来说需关注募集资金的使用情况,如果募集资金还处于货币形态或是作为委托理财等来使用,这样的总资产增长率就反映出的成长性将会是大打折扣;对于后者,公司往往是在资金紧缺时侯向银行贷款或是发行债券,资金闲置的情况比较少,但是它受到了资本结构的限制,当公司资产负债率比较高时侯,负债规模的扩大空间就有限。投资者可以学习均线操盘的知识。

(3)主营利润增长率

即是本期主营业务利润减去上期主营利润之差来除以上期主营业务利润的比值。一般来说,主营利润稳定增长且占利润总额的比例呈增长趋势的公司就是正处在成长期。

一些公司尽管年度内利润总额有较大幅度的增加,但是主营业务利润却是未相应增加,甚至大幅下降,这样的公司质量就不高,投资这样的公司尤其需要警惕的。这里可能是蕴藏着巨大的风险,也可能存在着资产管理费用居高不下等问题。

(4)固定资产增长率

即是期末固定资产总额减去期初固定资产总额之差再来除以期初固定资产总额的比值。对于生产性企业来说的话,固定资产的增长反映了公司产能的扩张情况,特别是供给存在缺口的行业,产能的扩张直接就意味着公司未来业绩的增长。

当在分析固定资产增长时,投资者需分析增长的部分固定资产的构成情况,对于增长的固定资产大部分还是处于在建工程状态的,投资者就需关注其预计竣工时间,待其竣工之后,必将对竣工当期利润产生重大的影响;如果增长的固定资产在本年度较早月份已经竣工,则其效应是已基本反映在本期报表当中,投资者希望其未来收益在此基础上再有大幅度增长已经不太现实了。投资者想要学习主力持仓的知识的请点击。