为什么要买300ETF?沪深300近年来的发展如何?

2020/7/19 18:28:45

为什么要买300ETF?

作为一名散户,我们没有时间研究个股,我们没有机构的调研能力,我们更没有机构的资金实力,我们也没用消息,个股上涨我们不知道原因,我们也不知道能涨多高,买早了,后悔,卖晚了,更后悔;中国的股市肯定会越来越好的,这点我从来没有怀疑过,虽然中国股市还存在很多问题,但是,随着制度的完善,中国股市也会越来越健康,中国经济的增长是快速的,我们想要搭乘中国的经济增长,就应该买入沪深300的股票,因为沪深300的股票应该是最优质的蓝筹股,他们最能代表中国的经济,买300ETF就是买中国的未来,中国的经济增长,每年肯定都有分红,这点很不错。我们不用过多研究基本面,因为国家为我们选择好了最好的300只股票,我们只需要研究技术,技术形态走好了,大胆介入,即使做波段,心里也很踏实。

买300ETF不收印花税,只收手续费,因为现在大家的手续费很低,我的是万分之二,特别适合做高频交易,因为比着千分之一的印花税,万分之二的手续费更低,几乎消耗不了什么成本。

在几年前,我总是研究大盘,对大盘还是比较有感觉,曾经感慨,如果能买大盘指数就好了,确实能买,就是股指期货,但是50万的门槛把我们普通人阻止在了门外,去年听股评说ETF,我开始关注,发现挺好的,以后的投资生涯中我可能只买ETF了。

沪深300指数是具有中国市场代表性的宽基指数,有A股“晴雨表”之称,以其为标的的沪深300ETF将成为投资者投资中国最为有效、方便的选择之一,有望成为未来A股主要投资者的核心配置资产之一。

作为我国首个以T+0模式实现跨市场的ETF,华泰柏瑞沪深300ETF将为后来者提供参考和借鉴。无论是一二级市场套利者、指数投资者,还是股指期货投资者,都有望从华泰柏瑞沪深300ETF中获得方便。

华泰柏瑞沪深300ETF有望成为未来相关市场进一步创新的焦点。海外经验显示,具有良好市场代表性的指数往往成为挂钩金融衍生品最多的标的。沪深300指数不仅成份股横跨沪深两市,同时也是目前我国唯一股指期货合约的标的。华泰柏瑞沪深300ETF不仅将成为与期指较匹配的现货,还将为日后金融衍生品的创新提供便利,丰富的金融衍生品将进一步促进其投资交易策略的多元化、深化市场交易活跃度、并助于形成高效的ETF定价机制。

华泰柏瑞沪深300ETF所开创的跨市场ETF模式,有望为我国未来的跨市场ETF创新开辟新的道路。

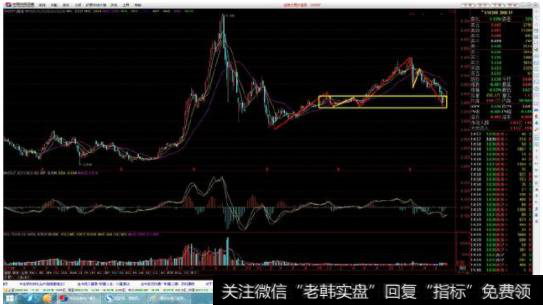

300ETF周线图

沪深300近年来的发展

1、易方达基金披露,易方达沪深300ETF已获证监会核准发行,并将成为国内第4只沪深300ETF。

沪深300指数是A股跨沪深交易所市场的代表性指数,沪深300ETF作为与股指期货指数合约直接对应的上市基金品种,自2012年中首次推出后成为机构争相布局的目标。

2、继前期多空分级指数基金、杠杆ETF纷纷申报之后,多空分级ETF的步伐也渐行渐近。4月初,证监会网站公示信息显示,“大成沪深300多空分级ETF”正式上报,成为业内首只申报的多空分级ETF产品。

分析人士指出,今年以来“多空”模式的基金产品创新不断,而多空分级ETF将在目前上报的多空分级指数基金(LOF)和杠杆ETF的基础上进一步有所突破,为投资者提供更加高效与多功能的工具型产品。

据了解,大成沪深300多空分级ETF的基本原理是在沪深300ETF基础上,通过资产(收益)的结构化分配,分离出分别与沪深300指数涨跌幅按一定倍数进行正向、反向挂钩的看涨份额和看跌份额。运用资产结构化分配机制形成多空收益特征的关键在于,要根据指数挂钩倍数确定两类分级份额参与基金资产的分配比例,从而也决定杠杆比率。

相比多空分级指数基金,多空分级ETF具有独特优势:首先,采用ETF方式进行投资管理运作可有效降低基金跟踪误,使得实际挂钩倍数与名义挂钩倍数更加接近。其次,ETF的申购赎回等运作效率优于LOF,因此多空分级ETF的运作效率可能高于一般多空分级基金。第三,ETF基金的交易功能衍生能力强大,投资者可利用ETF丰富的交易功能或衍生工具与多空分级份额进行对冲套利等交易操作,获取更为多样化的策略收益。

记者了解到,部分基金公司基于中证指数公司公布的杠杆指数开发了杠杆ETF,其与多空分级ETF性质迥异。具体而言,大成多空分级ETF是通过引入资产的结构化分配来实现分级特征,一个基金同时包括做多份额和做空份额;而杠杆ETF则是通过投资运作来实现杠杆做多或做空目标,或利用现货、股指期货和股指期权等衍生品的综合应用复制出杠杆收益,其一个杠杆ETF仅能包含做多或做空的一类份额。

大成基金产品开发与金融工程部吴翰指出,相对于现有的股指期货和融资融券等高门槛、高技巧做空工具,多空分级ETF更为便捷。伴随其他标的指数的多空分级ETF产品的发展,我国资本市场做空工具将进一步丰富。