人民币贬值如何让出口贸易受益的?如何有利于出口?

2020/7/20 13:06:27

最近人民币贬得一骑绝尘,很多人之前以人民币升值而自豪,好像自己的钱多了。那为什么人民币升值的时候美国政府对中国赞赏有加,还从“货币操控国”的黑名单中把中国拿掉?又是为什么当下人民币贬值,美国却大骂中国操控货币?

作为民间经济学家,我们家钟点工在打扫过卫生间之后,坐在马桶盖上给我讲述了其中的道理。

假设中国公司Z与美国公司M做生意,Z公司向M公司出口。按照当下的世界结算货币,是要用美元结算的。中国的Z公司的某一款产品的成本为100元人民币,协议出口销售给美国M公司,订单价格为30美元。这样的一个案例下我们看一看在汇率动态贬值条件下的贸易利差。

两家公司签署协议下订单时,人民币兑美元汇率为6:1,也就是花6元人民币即可换得1美金。

Z公司成本价100元人民币,成品出口销售价30美金,预算营收为30美金乘以6等于180人民币,利润为180元减掉100元等于80元人民币。注意,这只是Z公司在下订单时的预算,我们看一看人民币贬值情况下的实际营收。

在交货以及等待付款的过程中,人民币对美元贬值,汇率为7:1,也就是花7元人民币才能换得1美金。Z公司成本价100元人民币不变,成品销售价格30美金也不变,收回30美金货款后,在央行兑换到30乘以7,等于210元人民币。实际利润为210元人民币减掉100元等于110元人民币。很显然,由于人民币贬值,企业利润比预期增加30元。

反过来也是同样的道理,若是人民币兑美元汇率由7:1升值到6:1,这家中国公司Z将损失利润30元。

怪不得美国担心人民币贬值!

钟点工还说,人民币升值了也不代表你的钱多了,除非你到美国消费,每100元人民币能够换到的美元会多一些。而国家的外汇政策,是限制外币兑换的,所以基本上对你没有任何影响。

钟点工又说,以上都是建立在国际贸易美元结算的基础上。所以现在中国正在争取把人民币变成国际贸易结算货币。

先讲结论:目前贬值不仅不利于出口,反而有害于私人部门与国家经济。

见欧元区与日元贬值失败的下场:

日本央行在2013年早期就推行了大规模的刺激政策来促使日元兑美元和欧元的大幅贬值。日元贬值也有三年,幅度达30%。但是日元的贬值并未有效刺激日本的出口,也没有推动日本经济再度增长,日本在全球市场上的出口份额也没有增加。

欧洲央行今年一月份推出QE政策,推动欧元兑美元贬值约20%。然而今年第三季度,欧元区进口增长远超过出口增长,工业产出停滞不前,经济增长受限制。通常认为,汇率对贸易流动产生的整体影响要花12到18个月才能出现,如此算来,欧元区和日本都应该已经有所成效。

1.中国有3万亿以美元计价的tesobonos债券,借款人都是资产负债率奇高,利润率极低的国企。

2.中国对外投资主要有6000万欧债和3.6万亿的美债,不包括金砖国家开发银行、亚洲基础设施投资银行和丝路基金的对外投资额有6130亿美元。

3.目前全球通缩,贸易基本停止,生产成本在低油价下边际递减,进而全球价格降低利润萎缩降低需求。使原有资产价格下降,债务链条断层。

以上三者,对应着:

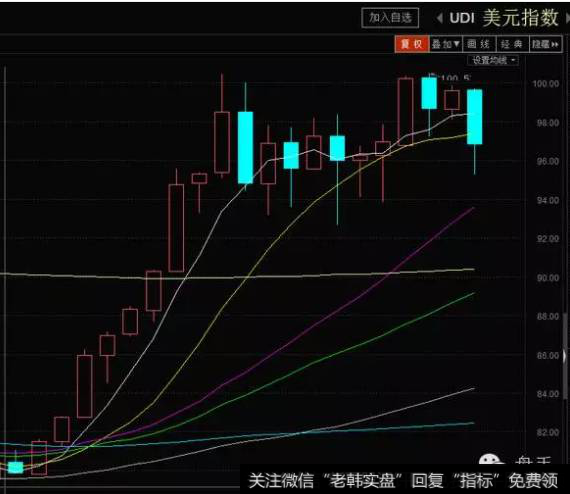

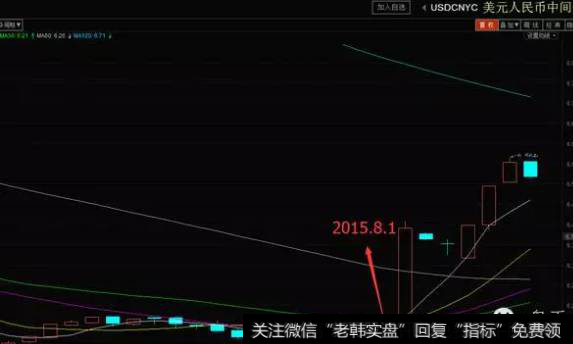

1.美元强势升值(78~100)

对应着人民币相对贬值(6.09~6.56)

6个月的时间贬值了7.7%

7.7%意味着3万亿美元计价债券增加了15015亿人民币的债务。但同时我们持有的美债对冲了这部分损失,这样的结果就是政府部门与私人部门资源错配。

这使得中国对外贸易的企业在全球通缩中因为外部需求极弱而无法受益于贬值,反而降低了非套保订单的利润率。

2.36000亿+6130亿=42130亿美元的中国对外资产,与美元计价债券对冲,有12130亿美元的资产是受益于美元升值的,使公共部门是盈利的。但贬值对外贸易\对外金融但没有持有大规模美债的私人部门的资产价格却降低了,导致中大型企业去年的利润都被这7.7%的资产贬值吞没了。

3.贬值在通缩的前景下,传导动因就是资本出逃。而私人部门高负债率与呆账是目前中国经济宽泛上的最大问题,若贬值趋势明确(实际已经明确了),将使更大量的资本出逃,届时大辐贬值的致命问题就将浮现。

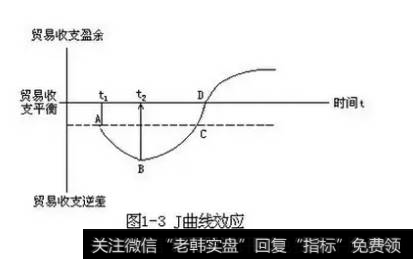

再者:传统经济学认为,本国货币贬值后,最初发生的情况往往正好相反,经常项目收支状况反而会比原先恶化,进口增加而出口减少。这一变化被称为“J曲线效应”。消费和生产行为具有“粘性作用”,汇率变化对贸易状况的影响具有时滞效应。因此货币贬值最开始会打击出口,而其对出口增长的拉动作用需要过一段时间才能体现。

下图是目前的贬值效果示意

并且考虑到国际因素,补充第四点:

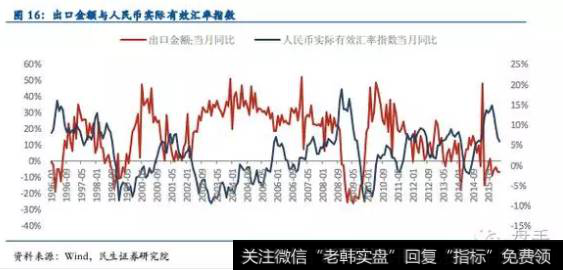

人民币贬值将加剧主要货币竞争性贬值,我国贬值的同时,新兴市场国家将面临资本流出风险。这使得在美元升值、油价暴跌、商品价格下滑的背景下,(俄罗斯卢布暴跌,马来西亚、印度、泰国和印尼的货币均遭抛售)。这些贬值都将弱化人民币贬值对中国的提振作用。而大部分新兴市场国家汇率走势与我国是联动关系,同时欧元、日元等发达国家都在竞争贬值。几次贬值的成功:美国在2009年到2010年,日本在2013年至2014年,以及欧元区眼下的QE。对欧美而言,出口增长主要来自贸易伙伴的需求增加。而日本出口反弹则源于和中国的关系有所缓解。外部需求对出口的提振远大于贬值。

此外,人民币走弱还给其它国家(贸易伙伴)带来通缩压力。

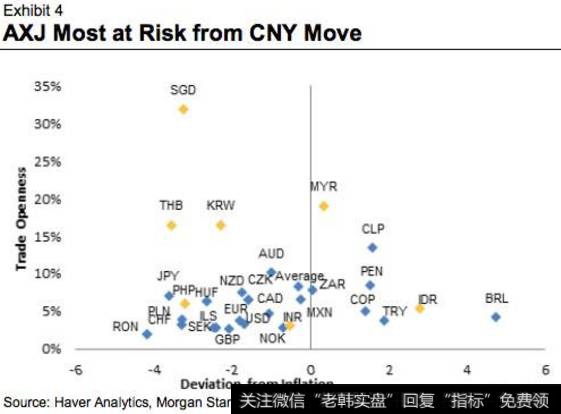

从下图中可以清楚地看到,新加坡、韩国等贸易对外开放程度都超过了20%,对GDP并且10%以上的GDP都要依赖制造业和对华电子产品出口。在中国进口需求已经出现下滑的时候,人民币贬值会打击到这些国家的对华出口。

输出通缩其它的影响还有债权融资成本方面的。

因为人民币汇率走弱,中国就需要用外汇储备来抑制市场动荡。而中国外储因此而减少,政府就会被迫抛售一些外国国债,继而令全球融资成本变得更加昂贵。

并且:我国以纺织业为代表的传统劳动密集型出口导向企业已经劳动力成本大辐上升。中国低成本出口优势正在快速消失,即使汇率大幅度贬值也难以改变。

目前我国实际上是处于不允许快速贬值的状态中,而贬太快了资本出逃,不贬值宽松不了的两难境地中。简单粗暴地用美元在离岸市场买自家合约的事中国政府已经花了4830亿美元了,贬值只能成为外储下降,资本外流再贬值的恶性循环。

以上。人民币贬值对本国、对贸易伙伴存百害无一利。

外储真实状况:

2014年一月份中国外汇储备为3.86万亿美元。此时在汇改之前,人民币汇率为6.04,现为6.559。英磅/美元汇率为1.71,现仅1.39.贬值18%,14年欧元汇率为1.4,现仅1.121贬值20%。

外储中美元资产所占比例不过50%,但全部以美元计价。其它以欧元英磅为主的外币资产在两年内相对美元贬值达20%以上。

14年因其它货币相对美元贬值而减少的外汇大于3860亿美元。这意味着从14年至今,外汇储备不计顺差的真实减少在2740亿美元以下。

再计上中国为减少离岸在岸人民币汇率价差而减少的4730亿美元。

包括了14年顺差3824亿美元,15年5824亿美元:(-2740+3730)-(3824+5824)=8158亿,但未没计入出口商与去年国内出现的大量人民币空头将本币换为外汇的金额以及中国亚投行、一带一路等将美元换为本币的金额。

8158亿美元基本与外国资本真实减少的数额没有太大偏差。

中国一直在减少对外金融资产(债权性资产),同时增加对外实体投资。不得不说,从通缩背景下、一直在积累多元化外储的我国在未来二十年是一个低价购买国际资产的大好时机。